监管出重拳,今夜,量化江湖不平静!

1月下旬以来,中小市值个股行情的终结速度超出了许多人的预期。随着中小盘量化指增产品跌入“至暗时刻”,多只百亿量化私募旗下的产品于年前创下历史最大的单周跌幅,甚至出现罕见“负超额”。

近日来,更有直指数家头部量化私募“面临破产”、“老板跑路”、“大幅清盘”等传言开始在市场间发酵。

刚刚,百亿量化巨头否认产品清盘

2月20日,有市场传言称,头部量化机构幻方旗下有产品清盘。据21世纪经济报道记者独家获悉,幻方相关人士回应称,旗下没有产品清盘,同时表示公司从未做过任何DMA杠杆交易。

近期,因面对不同环境策略应对不理想,多家量化机构包括幻方旗下基金产品超额回撤较大。

不久前幻方量化宣布2.5亿元自购

规模突破500亿,今年亏损超20%

作为国内唯一一家曾突破过千亿规模的量化机构,幻方量化在量化私募中长期坐镇头部梯队。

公开信息显示,幻方是一家依靠数学与计算机科学进行量化投资的对冲基金公司。

官网截图

尽管在2021年以后,公司业绩一度遭受大幅回撤,但据第三方平台统计,2023年以来,其产品总规模依然整体保持在500亿元梯队上下,幻方量化有产品今年以来的亏损率超过了20%。

多家量化机构“大”

陷入麻烦的量化机构,不只是幻方一家。

灵均投资被沪深交易所公开谴责,直接被限制交易三天

2月20日晚,量化交易机构灵均投资被上交所、深交所限制交易3天并启动公开谴责程序。短短的一分钟以内,灵均投资在沪深市场卖出的股票合计高达25.67亿元。

量化私募玄信资产,宣布超额回撤

2月20日晚,据财联社报道,量化私募玄信资产近日发布产品情况。声明称:

公司旗下某产品净值于2月5日至2月8日出现了较动,主要是因为公司风控模型获取市场异常数据后,触发了约束执行,大幅降低风格暴露敞口,并最终将敞口约束为0,希望有效控制超额回撤,但此次流动性危机导致了大量资金出逃,风控模型降低了风格方向上超额回撤的可能性,但对于成分股内外的极大差异作用不明显,甚至在成分股内选股也会因为结构化的差异导致超额回撤,最终造成了此次回撤。

百亿量化私募龙旗基金致歉:深表自责

龙旗基金近日发布《告客户说明》称,春节前几个交易日,公司没有预判到行情的极端情况,初期的风控约束并没有起到想要的效果,导致在最被动的时候才不得不人工干预,出现了大幅的负超额。

“我们深感自责和抱歉。公司会认真总结和反思这段时间的表现,尽快修复我们的超额,还请各位投资人再给我们一些时间。

多家头部机构辟谣“破产”“跑路”

2月20日,在和21世纪经济报道记者的交流中,多家头部量化私募均明确辟谣,称近期一切在传的破产、跑路等消息实属谣言。

同时在短期超预期的市场冲击面前,量化管理人向记者表达出,公司正全力“抗下”极端行情,在静候产品净值从大额回撤中修复的同时,积极推进与客户的沟通工作。

危机当前

作为2023年资本市场几乎最为亮眼的风格,小盘股的表现也曾一度可圈可点。部分量化指数增强过度暴露小市值或者微盘股选股,获取到了高于市场平均水平的超额收益。然而对量化交易而言,风格拥挤程度达到阈值,往往带来策略失灵与产品表现坍塌。

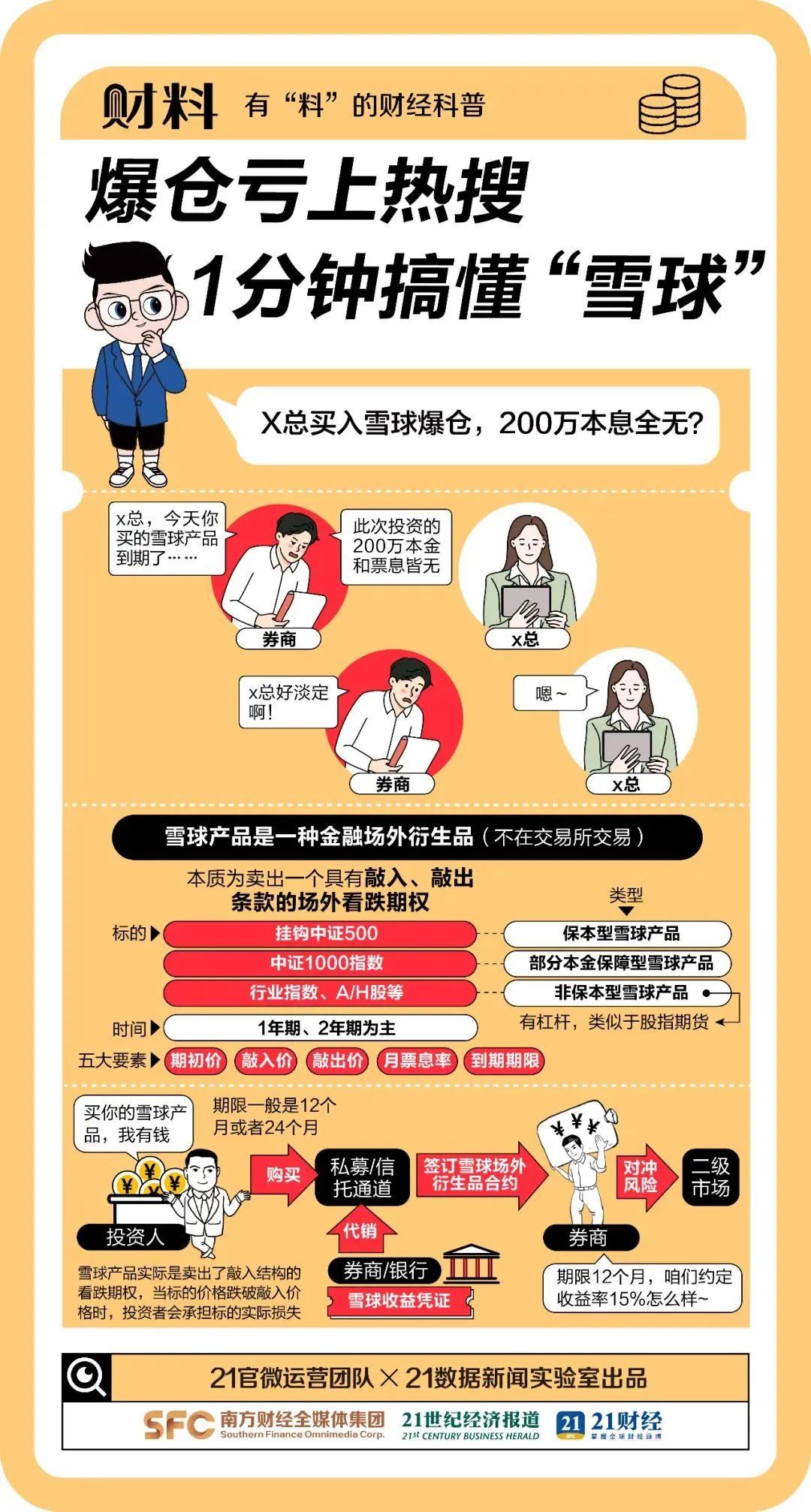

在部分业内人士看来,正是市值因子的暴露程度过高,成为了本轮相关量化产品危机的导火索,而在A股市场近期整体的流动性危机下,一些相互作用的风险因素也被接连触发,例如中证500、中证1000的雪球产品的不断敲入拉大股指基差、提升对冲成本,又触发了量化DMA(加杠杆对冲策略)的获利平仓,进一步加速小市值股的。护盘基金对权重股的优先托举,也助推了大小盘之间的两极分化。

2024年初,雪球产品曾进入第二个集中敲入区

“行业正在面临市场风格的历史极端值,现在显然不是一个适合策略发挥的正常环境。”有量化人士对21世纪经济报道记者坦言。

危机当前,量化机构应对不一。春节前后,一批量化私募公开反思、表示积极对策略进行迭代优化。例如灵均投资曾在近期反思,在本轮市场调整的过程中,投研团队对模型的风控表现、市场环境、策略配置等因素进行持续关注并调整。

事实上,也有不止一家受访的头部量化则在近期向记者表示,对较为成熟的策略“乱来”反而是武断的,管理人并不会特意轻易为此轮极端行情,对旗下相关模型和组合进行额外的人工干预。

对于体量较小、灵活度不高、或有风控漏洞的产品,在遭遇市场波动时选择及时调整策略可能更为妥当。对规模相对较大、模型建设、风控体系已经较为成熟的机构而言,公司产品风控,已包含了对于计划内或相对可预期的、市场风格切换的考量。这一前提下,在非常态的极端行情中调整策略,反而可能带来二次伤害,使自身陷入“两头挨打”的境地。

还有量化私募指出,在产品布局上,公司为避免策略的过度集中,本身也不应扎堆发行小微盘产品。

沪深交易所重磅发布

2月20日,沪深交易所均宣布,量化交易报告制度平稳落地!其中,存量投资者已按要求如期完成报告工作,增量投资者落实“先报告、后交易”的规定。

沪深交易所表示,下一步将建立健全量化交易监管安排,严格落实报告制度,明确“先报告、后交易”的准入安排;完善异常交易监测监控标准,加强异常交易和异常报撤单行为监管;加强对杠杆类量化产品的监测与规制,强化期现货联动监管等。