财联社2月28日讯(记者 周晓雅)单日较大额的份额净赎回下,科创50ETF再次被动减持头号重仓股。

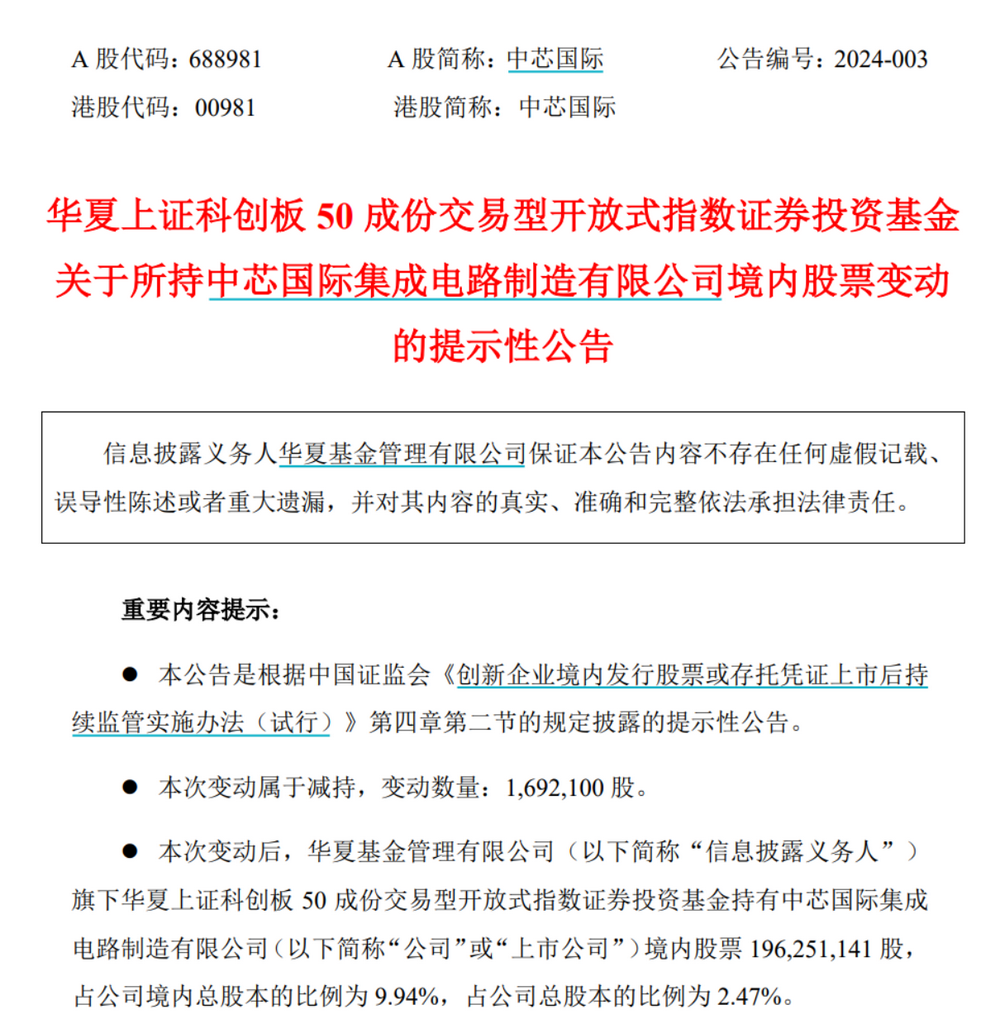

2月27日晚间,中芯国际披露了华夏上证科创板50ETF关于所持中芯国际境内股票变动的提示性公告。在2月26日,该ETF减持中芯国际169.21万股,减持后仍持有中芯国际1.96亿股,占中芯国际境内总股本的比例回落至10%以下。

早在去年8月30日,华夏上证科创板50ETF曾增持中芯国际超10%,彼时,华夏上证科创板50ETF也是冲刺千亿规模的ETF之一。而此次减持之下,该ETF规模已缩水至800亿元关口附近。

一科创50ETF减持头号重仓股

公告显示,此次减持通过证券交易所交易,减持前,华夏上证科创板50ETF持有中芯国际1.98亿股,占中芯国际境内总股本比例的10.03%,占该公司总股本的2.49%;而减持后持股数占境内总股本比例回落至9.94%,占总股本比例同步回落至2.47%。

结合华夏上证科创板50ETF当日基金份额变动,不难解释此次减持。Wind数据显示,截至2月26日,华夏上证科创板50ETF的基金份额总额为1004.25亿份,较前一交易日减少5.9亿份,是当天被净赎回最多的非货ETF。

单日超5亿份的份额净赎回之下,作为该ETF头号重仓股,中芯国际难免出现被动减持。中芯国际也在公告提到,该股是华夏上证科创板50ETF标的指数成份股,该ETF持有中芯国际股票或持股变动系根据基金投资策略进行投资。

曾多次增持超“举牌线”

往回倒推6个月左右,中芯国际曾公告称,华夏上证科创板50ETF在去年8月底增持中芯国际超过10%的境内总股本占比。随后,该ETF的基金份额总额在同年9月5日突破千亿份关口,至1000.83亿份,成为彼时A股市场首只基金份额总额突破千亿份的权益ETF。

随后,中芯国际2023三季报显示,华夏上证科创板50ETF已增持至流通股东的首位,持股数在去年三季度末达2.04亿股;到去年底持股数进一步增至2.11亿股。

之所以出现屡次增持,是市场对该ETF的“越跌越买”。Wind数据显示,华夏上证科创板50ETF是去年全市场基金份额总额增加最多的非货ETF,全年被净申购532.98亿份;排名其后的华宝中证医疗ETF全年净申购份额为336.37亿份。市场对科创50ETF的投资热度可见一斑。

不过,由于净值的接连回调,华夏上证科创板50ETF总规模与千亿关口差“临门一脚”。Wind数据显示,华夏上证科创板50ETF去年净值回报为-10.36%,产品规模一度高达983.1亿元左右。

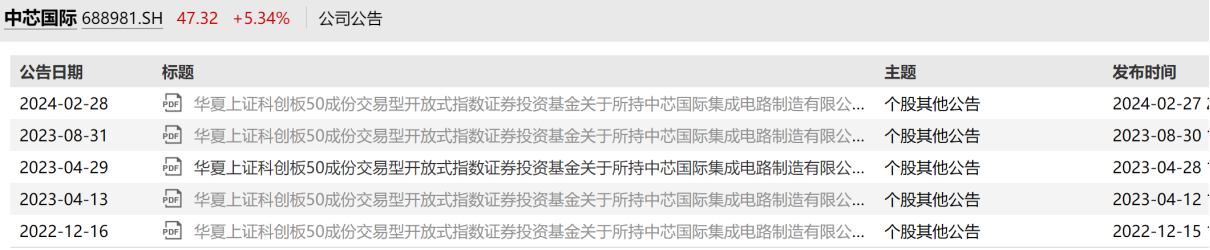

拉长时间来看,中芯国际还有过3次因华夏上证科创板50ETF所持股票数量变动发布公告的情况。早在2022年12月16日,华夏上证科创板50ETF已增持中芯国际超5%的举牌线,随后在去年4月13日短暂“隐身”举牌线之后,又在当月29日再次增持超5%。

科创50ETF年内申赎情况分化

此次减持以后,华夏上证科创板50ETF是否会在短时间内再次增持超10%的境内总股本占比?

事实上,从去年年末开始,资金在华夏上证科创板50ETF转向,不再“越跌越买”。数据显示,截至2月26日,华夏上证科创板50ETF年内被净赎回36.59亿份,是年内被净赎回份额居前ETF之一。而科创50ETF年内净值回报依然“告负”,截至2月26日,年内已亏超10%。

值得留意的是,在华夏上证科创板50ETF年内被净赎回较多的情况下,科创50ETF整体基金份额总额却增加了88.11亿份。其中,易方达上证科创50ETF被净申购最多,达93.48亿份;广发上证科创50ETF年内也被净申购超20亿份,国联安上证科创50ETF年内基金份额增量也超过10亿份。

随着基金份额申赎的差异,科创50ETF的规模格局也出现新变化。截至2月26日,华夏上证科创板50ETF仍是规模最大的科创50ETF,为809.52亿元,其次是易方达上证科创50ETF,规模为353.13亿元,两只产品规模差距为456.4亿元。而在去年底,2只产品的规模相差超过610亿元。

为何同样挂钩科创50指数,多只ETF申赎情况却出现分化?过往公告显示,易方达上证科创50ETF及其联接基金曾在去年两度降费,目前,该ETF的托管费年费率已调低至0.05%,管理费年费率也调低至 0.4%。而华夏上证科创板50ETF的管理年费率和托管年费率则仍维持在0.5%、0.1%的水平。