当住房贷款利率下降时,有钱意识的财产所有者会说一句话:再融资。

在储备银行将官方现金利率削减至0.25%之后,激烈的借贷竞争导致人们记忆中的利率最低。

现有的借款人已经抓住了这个机会。

根据澳大利亚统计局的数据,由于银行将利率降低至2%,4月份创纪录的自用住房贷款再融资额为79亿澳元,比上年增长50%。

但是,专家说,借款人应该考虑的不仅仅是利率。

房主可以通过再融资节省多少?

该 央行的快照 澳大利亚自用市场透露月份提供的平均变化率为3.28%的。

但是,如果客户选择四大银行提供的最低浮动利率之一,那么如果他们将五年转换为30年抵押贷款,则可以节省近4000美元。

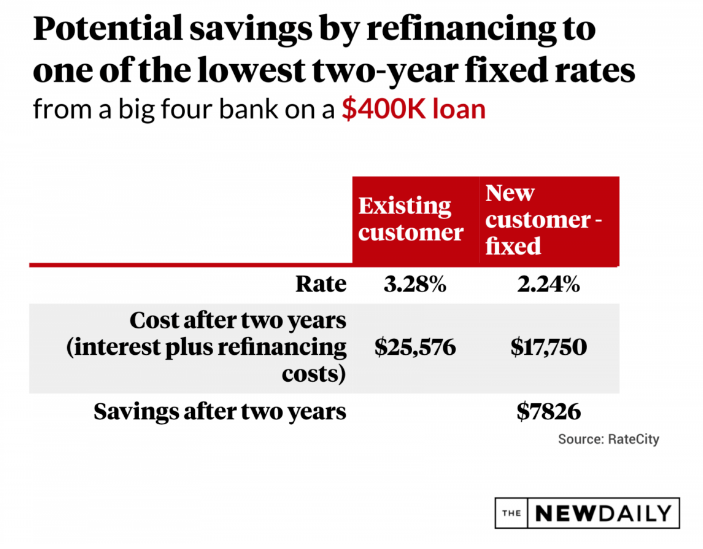

根据RateCity.com.au的独家分析,当借款人转向四大银行最低两年固定利率之一时,上述数字翻了一番,达到近8000美元。

RateCity.com.au研究主管Sally Tindall表示,借款人可以通过三种方式来应对这种新的贷款环境。

Tindall女士说:“您可以通过向另一家贷方再融资来与资本化,与您现有的贷方就降低利率或可能转换为固定利率进行艰难的交谈,”

Tindall女士警告说,然而,固定利率抵押贷款的限制性更强,在固定利率期内,客户通常会收取高昂的退出费以终止合约。

除了费率,房主还应该考虑什么?

选择新的贷款取决于个人情况,例如借款人是否打算快速还清债务,或者他们是否想要特殊功能。

Hero Broker创始人克林特·豪恩(Clint Howen)表示,房主还必须考虑其长期目标。

“您打算对您的物业进行扩展吗?您打算在几年后购买并搬家吗?还是您打算利用您的股权并购买投资物业?那些事情可能会改变最适合您的东西。”豪恩先生说。

客户还应仔细查看每笔贷款提供的功能和产品。

例如,某些贷款提供抵消帐户,这些帐户是可访问的储蓄帐户,可减少应付贷款的利息金额。其他只提供重绘功能。

尽管这两种功能都使客户能够继续进行抵押贷款还款,但主要区别在于,从技术上讲,再提取工具中持有的钱是银行的钱,而抵销帐户中持有的钱是客户的钱。

同样值得一提的是,如果您的贷方破产,澳大利亚政府提供的250,000澳元的存款担保将不包括重新提取 贷款的能力。

更广泛地说, 固定 难题与可变难题足以使人的头旋转。

豪恩先生有一个基本的经验法则:永远不要固定两年以上的房屋贷款,因为这将使支付高于最低浮动利率的风险降到最低,并且如果您这样做的话,更容易进行转换。

他还建议房主通过将节省下来的积蓄用于更快地还清贷款,以利用当今创纪录的低利率。

融资快速简便吗?

在经济繁荣时期,再融资过程可能大约需要三到四个星期。

但是现在,由于等待名单激增,平均贷款周期为两到三个月,而更严格的贷款标准旨在保护贷方免受不良贷款的影响,霍恩表示。

“例如,澳新银行的利率非常吸引人,两年固定利率为2.19%,现金返还4000澳元。但是考虑到有多少借款人有兴趣,使您的申请被看到的时间从7天缩短到30天以上。”豪恩先生说。

放贷人正在对准借款人进行更详细的询问,询问他们的工作和收入保障。这通常需要雇主发函和更新的工资单。

在维多利亚州,更严格的贷款尤为明显,因为银行更不愿为处于锁定状态的人提供新贷款。

变大还是变小?

根据 澳大利亚金融集团指数,在大流行期间,流向四大贷方及其子公司的业务流量最高达到了约70%。

但是,一些市场上最具竞争力的利率是由仅在线运营的较小贷方提供的,而位于塔斯马尼亚的美国银行和自由贷款分别提供了市场领先的固定利率和可变利率。

RateCity.com.au的Tindall女士说,这可能是由于客户不愿与没有分支机构的机构打交道。

廷德尔女士说:“但这全都是个人选择。”

“从根本上说,如果您真的很喜欢进入分支机构并与分支机构经理讨论您的贷款的想法,那么选择四大银行或实体银行之一可能是正确的选择。 ”

与经纪人合作值得吗?

英雄经纪人的豪恩先生说,与专业人士的互动消除了阅读瞬息万变的市场的猜测。

他说,经纪人有能力建议房主选择最适合其财务状况的产品。

“可能会有一组提供类似利率的放款人,但等待时间较短且设施与您的情况相符,因此经纪人将引导房屋所有者进行整个过程,并向放款人提出正确的问题,”豪恩先生说。

但是,去年 ASIC 发布的一份报告 显示 ,与经纪人合作的所有客户中,有超过一半的客户只考虑了两个或更少的选择。