中国基金报记者 文夕

对于晶圆制造两大巨头而言,2023年是极富挑战的一年。

2月6日晚间,中芯国际与华虹半导体先后披露第四季度业绩。单从四季度来看,两家公司盈利能力均出现下滑,单季毛利率出现同环比下滑。

这也为两家公司全年业绩带来负面影响。不过从全年来看,两家公司营收状况基本符合年初预期。

值得注意的是,尽管盈利能力出现下滑,但两家晶圆制造巨头并未降低资本开支,中芯国际全年资本开支更是达到74.7亿元,高于其全年销售金额。

基本符合预期

根据公告显示,中芯国际2023年第四季度销售收入为16.78亿美元,环比增长3.6%,同比增长3.5%。其单季毛利率为16.4%,环比下降3.4个百分点,同比下降15.6个百分点。不过,中芯国际四季度净利润为1.75亿美元,同比增长85.9%。而此前预估为1.49亿美元。

而华虹半导体去年第四季度销售收入为4.55亿美元,同比下降27.7%,环比下降19.9%。其单季毛利率为4%,同比下降34.2个百分点,环比下降12.1个百分点。华虹半导体四季度净利润仅有3540万美元,而上年同期为1.59亿美元。

从全年来看,中芯国际2023年全年未经审核的销售收入为63.2亿美元,同比下降13.08%;其全年净利润则为9.03亿美元,同比减少50.4%;另外其全年毛利率为19.3%,基本符合公司年初的指引。

而华虹半导体全年实现销售收入22.86亿美元,同比下降7.7%。其全年毛利率为21.3%,同比下降12.8个百分点。

中芯国际表示,过去一年半导体行业处于周期底部,全球市场需求疲软,行业库存较高,去库存缓慢,且同业竞争激烈。受此影响,公司平均产能利用率降低,晶圆销售数量减少,产品组合变动。此外,公司处于高投入期,折旧较2022年增加。以上因素一起影响了2023年度的财务表现。

按应用分类,中芯国际手机业务的贡献额有了较大提升。其2023年四季度收入占比分别为:智能手机30.2%、计算机/平板30.6%、消费电子22.8%、智能家居8.8%、汽车/工业7.6%。

(中芯国际收入分析)

华虹半导体也表示,2023年市场形势低迷,对全球半导体产业来说是极富挑战。谈及业绩下滑的原因,华虹半导体方面解释,去年四季度,该公司来自中国的销售收入3.67亿美元,占销售收入总额的80.5%,同比下降19.8%。主要由于MCU、智能卡芯片、超级结和NOR flash产品需求减少。

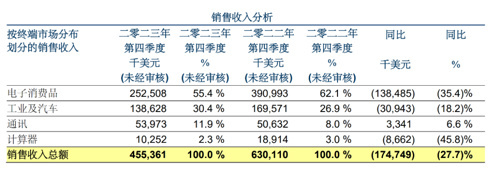

(华虹半导体收入分析)

而按终端市场分类,电子消费品作为其第终端市场,去年四季度贡献销售收入2.53亿美元,占销售收入总额的55.4%,但也同比下降35.4%。如果按技术平台划分,逻辑及射频业务是华虹半导体去年四季度唯一实现收入增长的业务,主要得益于CIS产品的需求增加。

资本开支不减

尽管盈利承压,但两家晶圆制造巨头并未吝啬资本开支。尤其是中芯国际,其全年资本开支高于全年销售收入。

数据显示,中芯国际2023年第四季度资本开支为23.41亿美元,全年资本开支约为74.7亿美元,高于销售收入63.2亿美元,基本符合此前的预期。而在2022年,该公司资本开支为63.5亿美元。

中芯国际方面表示,资本开支增加主要原因是公司在同行减少开支之时,依然大幅扩大规模,全国各地多个项目开工,芯片投资规模巨大。中芯国际预计,2024年资本开支规模与2023年相当。

而在华虹半导体方面,其四季度资本开支为3.31亿美元,其中1.22亿美元用于华虹无锡,1.81亿美元用于华虹制造,及2880万美元用于华虹8英寸项目。

此前,华虹半导体三季度资本开支为4.29亿美元,曾环比增长281.55%,其中3.9亿美元用于华虹无锡十二英寸晶圆厂。前三季度,其资本开支合计为6.65亿美元。据此计算,华虹半导体全年资本开支为9.96亿美元,这一数据基本与2022年全年水平持平。

资本开支不减,产能提升也在预期之中。中芯国际方面,其去年年底折合8英寸月产能为80.6万片。其去年三季度月产能为79.58万片,二季度月产能则为75.43万片。

不难看出,中芯国际产能去年处于逐季提升的状态。这一情况下,中芯国际四季度产能利用率也出现环比下滑,其平均产能利用率为75%。

再看华虹半导体方面,其2023年一季度、第二季度、第三季度、第四季度产能(折合8英寸月产能)分别为32.4万片、34.7万片、35.8万片和39.1万片,产能利用率分别为103.5%、102.7%、86.8%和84.1%。

具体来看,华虹半导体增加的产能主要为12英寸产能。2023年四个季度,华虹半导体8英寸月产能均为17.8万片,而上年同期也为17.8万片。即一年时间内,8英寸月产能并未扩充。相比之下,2023年第四季度,华虹半导体12英寸月产能为9.5万片,而上年同期为6.5万片,即增长了3万片12英寸月产能。

华虹半导体方面在业绩会上透露,无锡基地第二条12英寸生产线正在按计划建设中,预计2024年第三季度末所有设备会搬入,再计划2个月-3个月时间进行工艺调试,预计年底将形成1万片-2万片生产能力。

提振信号已现?

对于2024年,两家晶圆制造厂也各自给出了预期。据中芯国际2024年第一季指引,其预计2024年一季度销售收入预计环比持平到增长2%,毛利率预计在9%到11%之间。

而华虹半导体则预计,第一季度销售收入约在4.5亿美元至5.0亿美元之间,毛利率约在3%至6%之间。

在业绩会上,该公司表示,去年第四季度产品价格已经触及谷底,而随着智能手机市场的逐步复苏和AI市场需求拉动,过去两个月CIS等细分市场已经逐步好转,客户产能预定比较积极,产品价格也逐步企稳。“预计2024年整体情况好于2023年”。

此前,台积电曾预期2024年全球半导体行业规模(不含存储)将增长10%,晶圆代工行业规模将增长20%。

天风证券研报认为,四季度下游需求受到手机行业旺季影响有所修复,但部分设计公司2023年四季度仍处于降价去库存阶段,预计大陆晶圆代工产能利用率处于相对低位。

该机构认为,当前行业库存已处于相对健康水平,半导体行业周期处于相对底部区间,未来随着5G/AI等新技术迭代及国产替代的持续,大陆晶圆代工的产能利用率有望逐季修复,进而带动业绩端改善。

浦银国际则认为,半导体晶圆代工行业玩家会受益于库存回归健康水位后的需求改善,尤其将受益于电子终端需求复苏以及AI需求强劲增长,今年基本面的周期上行动力强劲,半导体晶圆代工行业将重回增长。