作者:曹萌

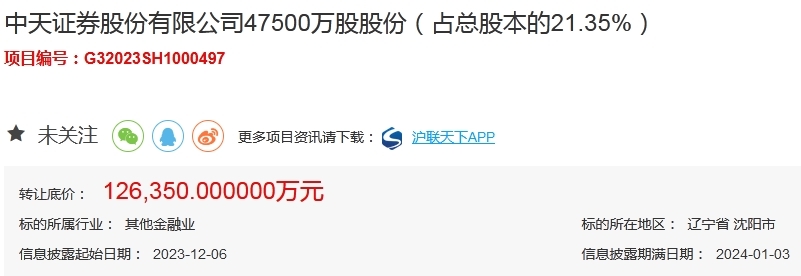

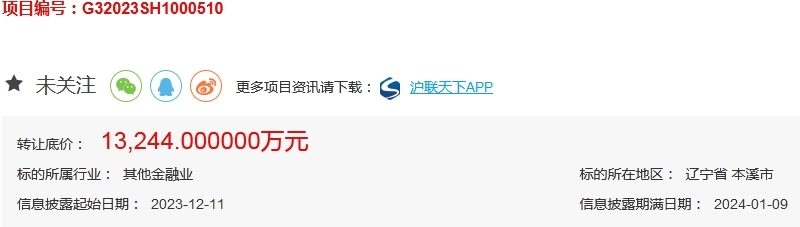

2023年最后一个月,本钢集团陆续减持金融资产,先后将所持的中天证券和本溪银行股权,分别以12.635亿元和1.3244亿元在上海联交所挂牌转让。两项交易低价合计近14亿元。

来源:上海联合产权交易所

来源:上海联合产权交易所

相比本溪银行,中天证券的盈利能力显然更强。2023年前三季度,中天证券实现净利润5397.32万元;本溪银行同期亏损约3.6亿元。本钢集团的钢铁主业也面临盈利压力,其控股上市公司本钢板材(000761.SZ)2022年亏损超10亿元,2023年前三季度亏损12.46亿元。

本钢集团接连出清金融资产,或与2023年6月印发的《国有企业参股管理暂行办法》相关。该办法明确要求:国有企业严格执行国有资产投资监督管理有关规定,坚持聚焦主责主业,符合企业发展战略规划,严控非主业投资,不得通过参股等方式开展投资项目负面清单规定的禁止类业务。

出清本溪银行股权

上海联交所12月11日披露,本钢集团正挂牌转让本溪银行约1.08亿股股份,转让底价约为1.23亿元,转让股份占本溪银行总股本的9.99%。

2010年4月,本溪银行在本溪信用社的基础上挂牌成立,2013年底首次增资扩股,注册资本由2.88亿元增至9.47亿元。作为众多投资人之一,本钢集团实缴出资13244万元,成为本溪银行股东。10年后,本钢集团决定“”本溪银行股份,底价也为13244万元。

本溪银行的前股东分别为本溪城投、盛京银行、本钢集团、大连港集团、辽鞍机械、鑫钰冶金、辽宁容大、营口棉纺织、金信资产和本溪肉联。其中,本钢集团、大连港集团和辽鞍机械均持股9.99%,并列为第股东。

本溪银行官网显示,该行自发布2020年年报后,便暂停更新年度报告。2020年年报披露,本溪银行下设14个管理型支行,41个下属网点。

时代财经从国家金融监督管理总局官网获悉,本溪银行已有多家支行终止营业,仅2023年便有6家,分别为本钢支行、商采支行、河沿支行、先达支行、华新支行和东宫支行。官网显示,全行现有员工近1000余人,营业网点54个。

2020年年报显示,本溪银行资产总额约为359亿元。上海联交所发布的项目公示显示,截至2023年9月末,本溪银行资产规模已增至约542.86亿元,但较年初增长1.61%。

本溪银行的盈利能力持续下滑。2020年,本溪银行净利润为433万元,较2019年同比下降93.7%。上述项目信息显示,2022年,本溪银行全年净利润亏损超4亿元,2023年前三季度亏损约3.6亿元。

同时,本溪银行营业收入更是压力激增。2020年,该行实现营收3.53亿元。2022年,营收规模已下滑至0.41亿元,2023年前三季度为-1256.63万元。

时代财经注意到,本溪银行的部分指标在恶化。截至2020年年末,本溪银行不良贷款总额约为16.5亿元,比年初增加7.29亿元,不良贷款率升至8.26%;核心一级资本充足率降至4.33%,拨备覆盖率仅为37.57%。国务院常务会议2020年4月确定,将中小银行拨备覆盖率监管要求阶段性下调20个百分点,释放更多信贷资源,但依然要求保证拨备覆盖率最低要达100%

2023年,本溪银行终于正式迎来新董事长,结束长达两年没有“一把手”的尴尬。官网显示,本溪银行于2022年12月中旬完成董事会换届,选举张弢为董事长。之后,经辽宁银保监局审核核准,张弢于2023年3月初正式履职。

中天证券

除了转让本溪银行股权,本钢集团还在剥离其他金融资产。12月6日,上海联合产权交易所信息显示,本钢集团拟以12.亿元转让中天证券股份有限公司47500万股股份(占总股本的21.35%)。国家企业信用信息公示系统显示,2016年,本钢集团投资认购中天证券股权,当时实缴出资额为4.75亿元。

中天证券是在2004年7月重组设立的综合类证券公司,也是辽宁省属唯一一家国有金融类证券经营机构,总部设在沈阳。从股东结构上看,除了本钢集团,中天证券股东还包括辽宁国资委、辽宁投资集团、辽渔集团、出版传媒(601999.SH)和辽宁能源投资。其中,辽宁国资委作为第股东,持股40.16%,本钢集团持股21.35%,辽宁投资集团持股14.67%。目前,辽宁投资集团已将其所持50%中天证券股权质押给盛京银行沈阳泰山支行。

2022年财报显示,中天证券拥有中天期货、中天辽创两家全资子公司,以及61家分支机构,包括2家分公司和59家营业部。

目前,中天证券业务范围涵盖证券经纪业务、证券自营业务、资产管理业务、投资银行业务等领域。不久前,中天证券的保荐业务资格已获核准批复。截至2022年末,中天证券信用业务资金总规模约为14.76亿元,较年初减少37.22%。投资银行业务方面,中天证券全年承销业务实现营业收入1611万元,共承销发行公司债券5期,债券承销规模首次超过10亿元。

本次股权转让项目信息显示,中天证券2022年营业收入约为4.202亿元,净利润约为2289.9万元;今年前三季度,其营业收入约为3.636亿元,净利润约为5397.32万元。

同时,中天证券的总资产规模由2019年末的96.669亿元增至2023年三季度末的127.365亿元。不过,它的资产负债率也从2019年的60.73%增至2023年前三季度的67.74%。

本钢集团现有员工6万人,粗钢产能2000万吨,是以钢铁和矿资源产业为基础,金融投资、贸易物流、装备制造、工业服务、城市服务等多元产业协同发展的特大型钢铁联合企业。

本钢集团曾历经两次重大重组。2010年,辽宁省委省政府主导,本钢完成与北钢的合并重组,组建成立本钢集团。2021年,鞍钢本钢完成重组,本钢集团正式成为鞍钢集团控股二级子企业。

从钢铁主业来看,本钢板材为本钢集团旗下上市公司,是一家集炼铁、炼钢、轧钢等为一体的钢铁企业,本钢集团持有其76.6%的股权。目前,本钢板材业绩面临较大压力。财报显示,该企业2021年盈利超25亿元,2022年出现断崖式下滑,亏损约12.33亿元;2023年亏损进一步加剧,前三季度亏损约12.46亿元。

本钢板材对时代财经表示,2021年,钢铁行业整体效益大增,当时钢板价格突破历史高位,达到6000元/吨,目前价格仅有3000元/吨左右。钢材价格上涨原材料价格提升,但在价格回落过程中,原材料价格下跌幅度明显低于钢材,导致价格倒挂,企业采购成本增加。此外,钢铁行业现状供大于求,加上下游行业景气度不足,整体处于亏损状态。

对于产品及原材料价格波动带来的影响,本钢板材表示,目前并没有进行套期保值,主要是由于钢材市场价格波动很大,又存在一些市场交易行为,此前也曾尝试利用期货等衍生品抵御价格波动风险,而效果并不明显。

面对持续亏损,本钢板材进一步表示,目前企业提质增效的口号是“一切成本皆可降,降本人人有责”,重点是从原材料采购、产品生产、企业管理等环节压低成本,实行日薪日结,提升自身核心竞争力,从而在行业中确立长期竞争优势。目前,公司与本溪钢铁全资子公司本钢矿业签有价格协议,采购原材料成本会略低于市场价格。

另外,时代财经发现,本钢板材于2023年3月21日披露的《关于筹划重大资产置换暨关联交易的提示性公告》提示,本钢板材拟将全部钢铁业务相关资产及负债与本溪钢铁矿业资产进行置换。6月21日,本钢板材董事会审议通过《关于〈本钢板材股份有限公司重大资产置换暨关联交易预案〉及其摘要的议案》,并对外披露,但该《预案》随后收到深交所关注函。

“目前资产置换进展有点困难,监管部门对其中关联交易过高提出了质疑。”本钢板材表示,由于本钢矿业开采的铁矿石全部用于本钢集团内部的钢铁冶炼,若双方完成资产置换,铁矿石的销售端却在集团内部,将构成关联交易。过高的关联交易无法保证上市公司的独立性和可持续性。目前根据监管部门提出的要求,本钢板材正在进一步沟通协商交易方案,另一方面也在设法降低关联交易的占比。