本周开始,央行重启14天逆回购资金投放。随着跨年即将来临,隔夜Shibor和交易所国债逆回购利率均有所走高,明年市场流动性将如何?

//央行公开市场操作情况 //

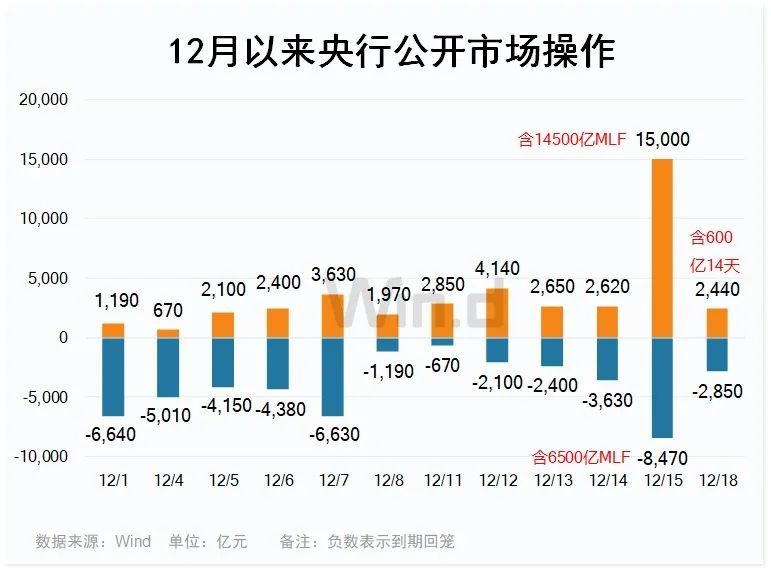

12月以来,央行公开市场操作每日投放规模较大,不过月初多数时日为净回笼,平稳度过后,下半月央行有望逐步释放流动性。Wind数据显示,12月以来,央行通过7天逆回购、14天逆回购和MLF合计投放资金高达41660亿元,同期逆回购和MLF到期回笼为48120亿元,目前实现净回笼资金60亿元。总体来看,公开市场上,11月下旬以净投放为主,12月初资金面紧张缓解,目前以净回笼为主。随着进入12月下旬,净投放有望再现。

//隔夜Shibor小幅攀升 //

Wind数据显示,12月18日隔夜Shibor小幅上涨,报1.623%,较上个交易日反弹2.9bp,处于月内低位,但已经未延续前期持续的下探了。总体来看,12月份隔夜Shibor波动不大,月初一度曾下探到1.618%。随后开启缓慢上升,在12月12日达到月内高点1.761%。然后又逐步回落,目前基本回到月初位置。反映了当下银行间流动性仍充裕,利率较低,但有回升迹象。

//交易所国债逆回购利率回升 //

12月18日,交易所国债逆回购年化利率集体走高。Wind行情显示,除了上交所91天品种(GC091)年化利率小幅下跌外,其余17个逆回购品种利率均上升。尤其是覆盖跨年的短期14天品种大涨,年化利率盘中均超过4%,仅次于三季度末最高点。并且已经达到去年年末期间最高年化利率。可见交易所国债逆回购年化利率已率先启动,随着越接近年末,短期多个品种利率都有望出现上涨,对于空闲资金可以提升其无风险收益。

//后期市场流动性展望 //

招商证券张静静、张一平、马瑞超分析认为,在稳增量的基础上,信贷存量结构的变化更加值得关注。预计未来,金融高质量发展导向下的稳信用,不仅将体现在维护信贷总量稳定增长方面,而且更加注重资金供给结构的优化与单位信贷投放下经济产出效率的提高。对于货币端而言,预计明年全面降准0.5 个百分点。尽管联储加息周期结束有利于国内降息的进一步推进,但综合考虑产出缺口、真实利率,以及国际收支等因素,明年降息次数与力度很难超过今年。

浙商证券覃汉团队预计,后续仍保持中性均衡格局,大幅宽松概率不大,但趋向于边际宽松,核心逻辑有:1)从利多因素来看,一是“稳汇率+防止资金空转”逻辑下央行通过OMO的弹性操作将DR007中枢维持在政策利率中枢上方15BP左右,近期两大压力有所缓释,叠加经济工作会议提及“社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配”以及MLF增量续作,对于资金供应量方面,央行的态度或已发生边际转变,后续“量”的层面,短期无忧。二是根据国债发行计划,预计12月18日至12月22日期间国债发行完毕,叠加“信贷节奏平稳”和“财政支出回流银行间体系”,前期资金面的利空因素进入尾声。

2)从对资金面偏不利因素来看,“防止资金空转”大定调不变,以及当前银行体系资金跨年进度偏慢,后续将加速跨年,或阶段造成资金面的摩擦,提示机构警惕资金利率波动率的抬升。