荷兰国际集团首席国际分析师奈特利表示:“令人担忧的是,低收入家庭正面临财务压力,消费支出放缓即将到来。”

美联储近日公布的数据显示,受股市飙升叠加房地产价值反弹等因素提振,美国家庭资产净值在今年第二季度达到154万亿美元,创下历史新高。

不过,有分析人士表示,一方面,这为美国宏观经济增加了潜在缓冲;同时另一方面,这种繁荣可能只是一种虚假的表面现象,由于借贷成本不断攀升、高通胀比预期更具粘性,美国低收入家庭正承受压力,贫富差距的加大为未来经济发展埋下隐患。

“这应该是抵御经济逆风的坚实基础,但数据并没有告诉我们谁拥有财富。”荷兰国际集团首席国际分析师詹姆斯·奈特利(James Knightley)对第一财经记者表示,“令人担忧的是,低收入家庭正面临财务压力,消费支出放缓即将到来。”

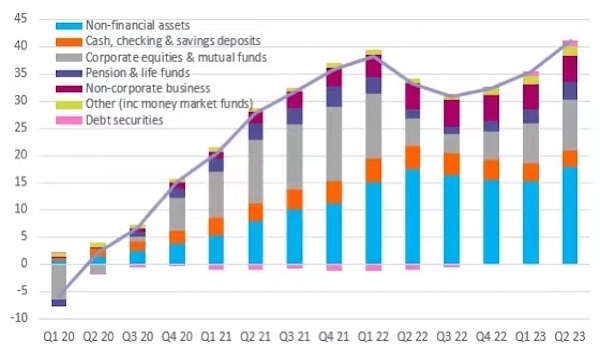

美国二季度家庭部门资产净值创历史新高(图片来源:ING)

这些因素推动

美联储在其反映家庭、企业以及联邦、州和地方政府资产负债表状况的季度报告中称,二季度,美国家庭部门持有资产总值升至174.4万亿美元,而负债仅增加1700亿美元至20.1万亿美元,使得资产净值从第一季度末的148.79万亿美元增长3.7%至154.28万亿美元。

经历了高通胀、企业盈利大幅下滑、潜在的经济衰退、债务上限僵局,以及地区银行危机等负面因素的美国股市上半年仍然高歌猛进,包含了股票分红再投资的标普500全收益指数第二季度实现了8.7%的回报率,为2021年第四季度以来的最高水平。股市上涨使得美国家庭资产净值增加了2.6万亿美元,占二季度整体财富增长的近一半。

房地产是另推动因素。由于待售房屋供应不足抵消了抵押贷款利率飙升导致的需求下降,二季度,美国房地产价值自2022年第二季度以来首次上涨,为资产净值增长贡献了2.5万亿美元。

同时,由各种银行存款和货币市场共同基金构成的家庭现金储备则继续减少,历史上首次连续第五个季度下降。具体来看,6月底美国家庭现金储备比3月底减少了660亿美元,为17.7万亿美元,比2022年第一季度末触及的近18.3万亿美元的峰值减少约5600亿美元。

繁荣背后暗藏隐忧

奈特利对第一财经记者表示:“目前,家庭总资产相当于(美国居民)年度可支配收入的876%,负债占可支配收入的101%。虽然这比2022年第一季度的峰值有所下降,而且财富集中度也存在疑问,但这比以往任何一次经济衰退时期都要好得多,这意味着消费从表面上看应该能够更好地应对抵御日益加剧的经济逆风,并支持美国经济实现软着陆而不会陷入深度衰退的说法。”

同时,他也担心,家庭部门财富积累的背后是“富者愈富、贫者愈贫”,消费支出前景因此趋于黯淡,“显然,这些财富的大部分很可能由已经富有的人持有。低收入家庭不太可能拥有自己的房屋、投资股票市场或制定养老金计划”。

奈特利进一步说道:“基于个人收入和支出报告,我们估计疫情期间2.2万亿美元的超额储蓄中的约1.3万亿美元已经耗尽,按照目前的运行速度,这部分储蓄预计将在2024年第二季度末之前消耗完毕。”这点从美联储9月6日公布的最新一期经济褐皮书上也有体现,报告称一些地方联储存在类似担忧,即“消费者可能已经耗尽了储蓄,并更多地依赖借贷来支持支出”。

与此同时,继3月硅谷银行倒闭之后,美国银行业收紧信贷标准的情况未见缓解。美联储数据显示,美国银行业6月底未偿还贷款与3月底基本持平。相比之下,在过去一年多时间里,信贷余额增加了近1.5万亿美元。奈特利表示:“我们推测,与高收入家庭相比,财务压力导致中低收入家庭积累了大部分额外消费债务,并消耗了更大比例的储蓄,因此大多数人可能会面临财务紧缩。”

美国银行业消费贷款拖欠率近来已持续攀升,尤其是信用卡和汽车贷款,而即将到来的联邦学生贷款偿还高峰,无疑令美国普通家庭财务状况雪上加霜。“我们担心,在夏季休闲和旅游主导的消费大增之后,当我们走向冬季时,天空可能会变得更暗。”奈特利说。