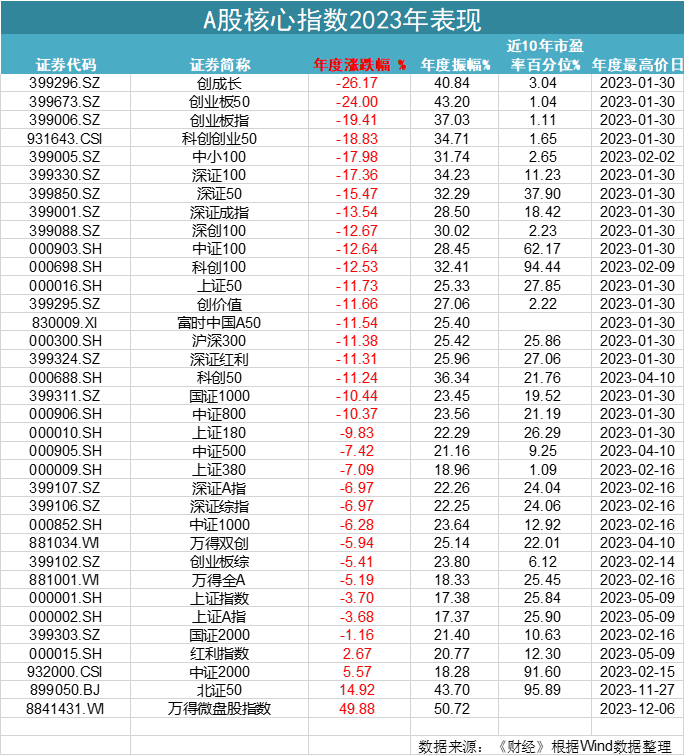

A股核心指数中,2023年为数不多的翻红指数包括红利指数、微盘股行情带动下的中证2000、北证50指数等

文|黄慧玲 实习生 王蔓

编辑 | 杨秀红

2023年的A股已收官,股指延续了2022年的弱市状态,想象中的强劲复苏没有到来。虽然AI(人工智能)、机器人、中特估、微盘股等热点层出不穷,A股市场上涨个股占比超过一半,但由于热点轮动较快且集中在一些小众领域,市场整体赚钱效应欠佳。

而对于此前集中在新能源、消费等核心资产和主流赛道的公募基金来说,这个冬天格外漫长。万得偏股型基金指数全年下跌13.5%,振幅24%,最高价出现在2023年2月2日。以沪深300为代表的核心资产2023年以来估值收缩明显,从年初的28%分位调整至年末不足20%分位。创业板指的估值也已接近2018年底的底部极值区间。

对于这场弱市的成因,机构给出了诸多解释。估值方面,此前机构抱团的板块估值下杀。基本面方面,疫后强复苏预期证伪,消费动能不足,土地经济退坡,宏观数据走弱。资金方面,下半年外资加速流出增加了市场的恐惧,而对于不断推出的利好政策市场亦反响平平。上证指数反复围绕3000点上下震荡,最终收于2975点。

弱市之下,主动权益类基金遭遇信任危机、ETF大行其道。红利资产深入人心、AI方兴未艾。微盘股热潮下,北交所个股被重新定价。

展望后市,部分机构认为,以新能源、医药为代表的大盘成长股明显被低估。局会议以来,政策频繁出台,开启了新一轮资本市场政策支持周期。

2023年10月24日,万亿国债发行打消了投资者对后续稳增长政策力度不足的担忧,市场上修了中长期经济预期。甚至有机构人士认为,此刻A股正站在新一轮牛市的起点上。与此同时,也有一些不愿具名的基金经理表示,“我们并没有向外界宣称得那样乐观”。

北交所逆风翻盘

Wind(万得)数据显示,A股核心指数中,创业板类指数跌幅居前,其中创成长全年下跌26%、创业板50指数下跌24%、创业板指数下跌19.41%。

此前,不少科技类基金经理看好的科创板指数表现也相对一般,科创100下跌12%、科创50下跌11%。

大盘指数的传统代表、机构对标的重要指数沪深300下跌11%。在3000点上下震荡的上证指数跌幅相对较小,全年下跌3.7%。

核心指数中,为数不多的翻红指数包括红利指数、微盘股行情带动下的中证2000、北证50。Wind微盘股指数全年上涨近50%。

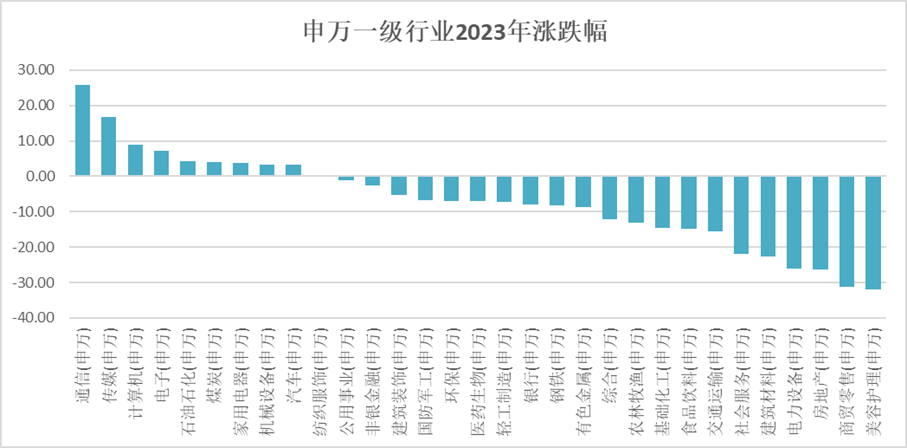

分行业来看,申万一级行业数据显示,通信、传媒、计算机、电子涨幅居前,其中,通信板块以25%涨幅领涨A股,跌幅较大的板块是美容护理、商贸零售、房地产、电力设备等。

数据显示,5335只A股中,有2869只个股上涨,占比达到54%。虽然2023年A股不乏热点,但缺乏挣钱效应。

一方面,今年热点轮动速度很快,对于许多趋势投资者来说往往还没反应过来热点就过去了。最典型的是今年最热门的通信和传媒板块,区间最高价出现在6月20日,板块年度收益20%左右,而全年振幅高达60%左右。这也意味着大量“追风者”高位站岗。

市场结构也决定了今年投资体验比指数层面反映得“更冷”。招商基金基金经理蔡宇滨在年度策略会上分析,“今年上涨的很多是机构和传统个人投资者持仓非常少的微盘股,它不能带来很好的财富效应。大家持仓比较多的,例如沪深300反而出现较大调整。”

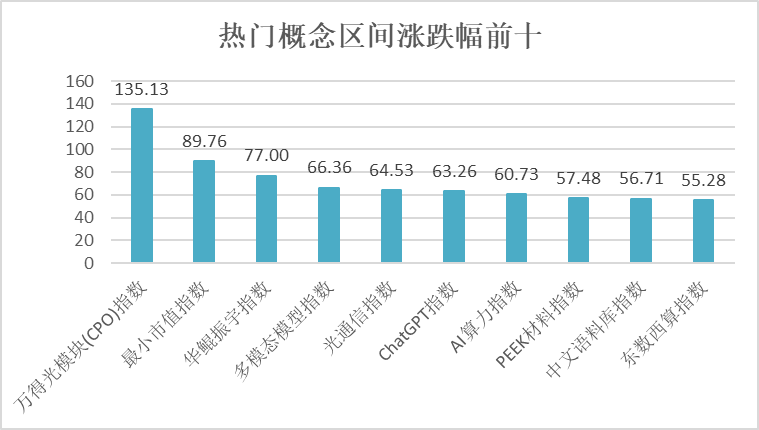

从万得热门概念指数涨幅前十和跌幅前十板块可以看到,光模块指数以135%涨幅遥遥领先。此外,涨幅较高的概念板块还有最小市值、华鲲振宇、多模态模型、光通信、ChatGPT、AI算力、PEEK材料、中文语料库、东数西算等。

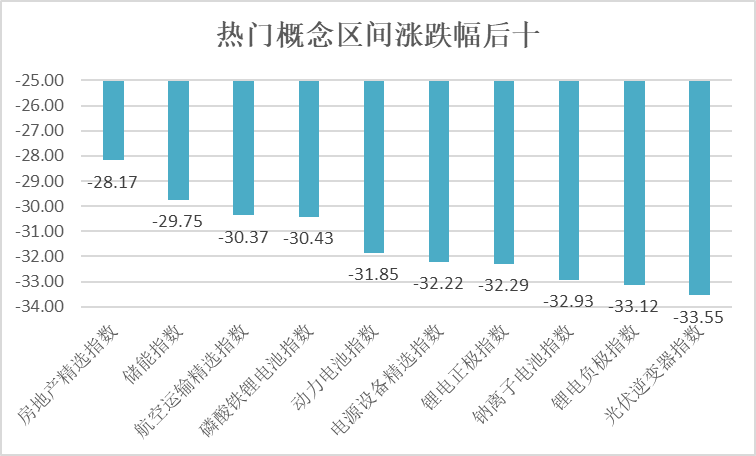

而跌幅较大的板块则集中在光伏逆变器、锂电负极、钠离子电池、锂电正极、电源设备、动力电池、磷酸铁锂电池、航空运输、储能、房地产等板块。

QDII基金表现最佳

前述下跌板块也恰恰是过去两年公募基金重仓最多的板块。

“过去三年大家看好的所谓核心资产差不多打了对折。”招商基金首席研究官朱红裕认为,核心原因在于2020年、2021年在总量经济高点、行业周期相对高位时给予了过高定价和乐观预期,因此造成了公募基金持仓极度拥挤的状态。

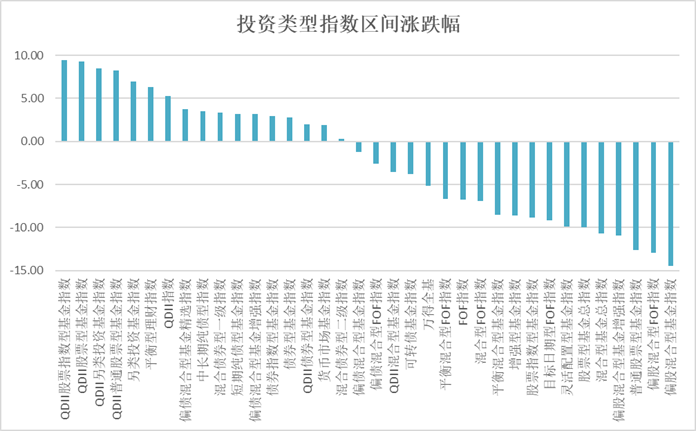

(2023年公募基金各投资类型平均收益率对比)

截至12月30日,QDII基金成为全场最佳,主要投向纳斯达克。而许多机构投资者对标的万得偏股型基金指数,全年下跌14%。

(全市场基金收益前十名单)

广发基金基金经理李耀柱所管理的广发全球精选人民币收益最高,年度收益率67.63%。国内权益类基金中,此前一度亏损的首批北交所主题基金集体逆袭。其中顾鑫峰管理的华夏北交所创新中小企业精选年度回报约59%。仅仅在两个月前,该基金在今年11月初时回报率仅15.92%,但11月之后,受政策因素影响北交所行情强势上涨,其回报率也逐渐攀升,最终以58.56%的收益率进入决赛圈。

(全市场基金收益后十名单)

跌幅榜中,回报率排名后十的基金中,其亏损均超过了40%。其中,由上银基金基金经理施敏佳和郑众管理的上银新能源产业精选C以-46.5%的收益率垫底。

2024年的机遇与挑战

2023年最后一个交易周,A股再次上演反转剧情,此前超跌的新能源板块强势领涨。申万一级行业数据显示,电力设备、国防军工、石油、食品饮料等板块走强,传媒板块下跌近9%。

富荣基金分析,主要原因系市场担心行业监管转向,科技板块出现强势股补跌迹象。“万物皆周期,当前时点代表大盘蓝筹的沪深300指数以及代表成长的创业板指的估值都已接近2018年底的底部极值区间。当前位置我们看好中期市场震荡向上。”

博时基金基金经理曾豪回顾A股过去一年表现总结道,价值风格明显跑赢成长风格,本质上是公募重仓的电新、消费和医药等成长型赛道股跑输了中特估低估值和TMT板块;基金重仓股偏弱是因为今年企业盈利修复不及预期,剩余流动性扩张驱动小盘股表现;TMT板块背后由海外ChatGPT产业事件驱动;煤炭和石化板块背后是上游供给约束带来的能源价格强韧性。

“虽然当前市场对于政策效果与经济复苏的弹性仍有分歧,但盈利底的出现以及政府重新加杠杆,标志着当前市场已经进入底部区间,在当前市场展望2024年,市场有望走出震荡向上行情。”曾豪表示。

东吴证券认为,随着中国政策的逐步发力,政策效率可能随着外部利率下行而上升,价格因素的逐步修复,名义GDP(国内生产总值)增速将上行,而随着海外通胀的下行以及实际增速受到宽信用等因素受阻的影响,名义GDP 增速将下行,中美名义GDP 增速差将收敛,从而中美利差将大幅收敛,将是中国资产价格修复的核心因素。

德邦证券则在年度策略系列报告《人口:真正的挑战》中表示,中国已进入中度老龄化社会,当前房价并未出现短期大幅下滑的情况,不宜定论为日式资产负债表衰退。但老龄化可能加速经济结构中风险释放,而当前我国地方政府化债压力仍大,居民企业信贷仍然低迷,经济主体加杠杆意愿低迷、消费投资活动意愿弱于储蓄。